¿QUÉ ES EL FAIR VALUE O VALOR JUSTO?

El Fair Value, o Valor Justo, es una estimación del valor intrínseco de una acción basada en un análisis fundamental detallado de la empresa. Este valor teórico refleja lo que un inversor informado estaría dispuesto a pagar por la acción, considerando todos los factores relevantes, como los ingresos futuros, los beneficios, el riesgo y las condiciones del mercado. El objetivo del Fair Value es determinar si una acción está sobrevalorada, infravalorada o correctamente valorada en el mercado.

¿Cómo se calcula?

Uno de los métodos más comunes para calcular el Fair Value es el análisis de Flujos de Caja Descontados (DCF). Aquí explicamos los pasos básicos para realizar este cálculo:

Paso 1: Proyección de Ingresos y Beneficios

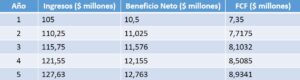

Primero, se proyectan los ingresos futuros de la empresa para varios años, generalmente de 5 a 10 años. Esta proyección se basa en la tasa de crecimiento esperada. A partir de los ingresos, se calcula el beneficio neto utilizando el margen de beneficio neto (porcentaje de los ingresos que se convierte en beneficio).

Paso 2: Cálculo de los Flujos de Caja Libres (FCF)

El flujo de caja libre (FCF) se obtiene del beneficio neto, representando el efectivo disponible después de cubrir los gastos operativos y de capital. Es común usar un porcentaje del beneficio neto para estimar el FCF.

Paso 3: Descuento de los Flujos de Caja Futuros

Cada flujo de caja proyectado se descuenta a su valor presente utilizando una tasa de descuento, que generalmente es el costo de capital promedio ponderado (WACC) de la empresa. Este paso ajusta los flujos de caja futuros para reflejar su valor en términos actuales.

Paso 4: Cálculo del Valor Terminal

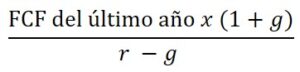

El valor terminal representa el valor presente de todos los flujos de caja futuros más allá del período de proyección inicial. Se calcula usando la fórmula de crecimiento perpetuo:

Valor Terminal=

donde: g es la tasa de crecimiento perpetuo y r es la tasa de descuento.

Paso 5: Sumar los Valores Presentes

Finalmente, se suman los valores presentes de los flujos de caja proyectados y el valor terminal descontado para obtener el valor total de la empresa. Este valor se divide por el número de acciones en circulación para calcular el Fair Value por acción.

Ejemplo Práctico

Vamos a ilustrar estos pasos con un ejemplo simplificado usando valores hipotéticos:

- Ingresos actuales: $100 millones.

- Tasa de crecimiento anual: 5%.

- Margen de beneficio neto: 10%.

- Flujo de caja libre: 70% del beneficio neto.

- Tasa de descuento (WACC): 8%.

- Número de acciones en circulación: 10 millones.

- Crecimiento perpetuo: 3%.

Proyección de Ingresos y Beneficios:

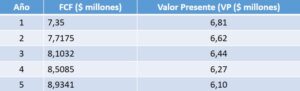

Descuento de los Flujos de Caja Futuros

Sumamos los valores presentes: 32,24.

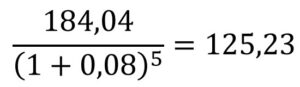

Cálculo del Valor Terminal:

Valor Terminal = ![]()

Valor Presente del Valor Terminal =

Fair Value Total y por Acción

Fair Value Total = ![]()

Fair Value por Acción = ![]()

Conclusión

El Fair Value estimado de la acción, en este caso, es de $15.75 por acción. Los inversores pueden comparar este valor con el precio de mercado para decidir si la acción está sobrevalorada, infravalorada o correctamente valorada. Esta herramienta es crucial para tomar decisiones de inversión informadas y estratégicas.

“Artículo redactado con apoyo de IA”

Etiqueta:Fair Value, Valor Intrínseco, Valor Justo

2 Comentarios

Lucas, la información necesaria para el cálculo se obtiene de algún portal pago o es información de libre acceso?

Yo entiendo que esa es información mayoritariamente de pago, entran muchas variables en el cálculo y ahí se cobran el trabajo.