¿QUÉ ES EL MÉTODO WYCKOFF Y CÓMO FUNCIONA?

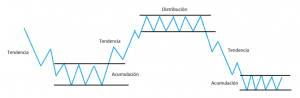

Se basa principalmente en la huella que dejan las manos fuertes o ballenas (grandes instituciones) en el Precio y el Volumen al comprar y vender activos financieros, dando lugar a lo que se conoce como las fases del mercado según la teoría de Dow: fase tendencial, proceso de acumulación y proceso de distribución.

Wyckoff no es una técnica de entrada, no garantiza que el precio sube o baja. Describe la forma silenciosa, secreta, de cómo la ballena se carga o descarga, es confuso cuando se está elaborando ya que la ballena busca salir o entrar al mercado sin que se note su presencia para luego dar el golpe, levantar el precio y que las manos débiles la sigan.

El proceso de acumulación se da cuando las manos fuertes van comprando activos a medida que el precio cae, el precio va fluctuando entre la oferta y la demanda formando un rango. Una vez que la oferta ha sido prácticamente absorbida, el precio comienza a subir rompiendo el rango para dar paso a la tendencia alcista, en este punto la ballena ha dejado de comprar y es donde generalmente las manos débiles entran en juego.

Por su parte, el proceso de distribución se da cuando las manos fuertes comienzan a vender poco a poco, formando nuevamente un rango que se observa luego de la tendencia alcista. Una vez satisfecha la demanda es cuando se da el rompimiento del rango para formar una tendencia bajista.

Nuevamente se repiten estas fases o ciclos que también pueden verse en diferentes temporalidades a mayor o menor escala, lo que se conoce como fractalidad del mercado.

Leyes de Wyckoff

Wyckoff también establece que cualquier activo financiero puede comportarse según 3 leyes del mercado:

– Ley de oferta y demanda: es la ley fundamental de la economía, el precio aumenta si la demanda de un activo supera a la oferta, o disminuye si la oferta de un activo supera a su demanda.

– Ley de causa y efecto: se relaciona con las fases del mercado, una fase de acumulación o distribución se considera la causa que traerá como consecuencia un efecto en la tendencia que se desarrolle luego del rompimiento de dicha fase. Este efecto será más fuerte o débil según como se haya dado el rango anterior, es decir, mientras mayor sea la causa mayor será el efecto y viceversa.

– Ley de esfuerzo y resultado: describe que los cambios en el precio de un activo son el resultado de un esfuerzo, el cual se refleja en el volumen. Si el esfuerzo es acorde con el resultado indica que el movimiento tiene fuerza y marca una tendencia, pero si el volumen y el precio divergen entonces es muy probable que la tendencia cambie.

Esquemas de Wyckoff

Existen dos esquemas básicos: Acumulación y Distribución, que describen la metodología de Wyckoff. Estos esquemas se dividen en 5 fases con determinadas características que se presentan en cada una de ellas y permiten diferenciarlas.

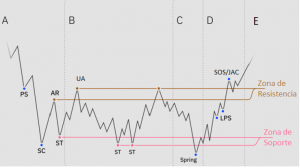

Esquema de Acumulación

Es donde las ballenas absorben la liquidez del mercado.

Fase A: el precio cae con alto volumen, llega a un pequeño soporte (PS) tratando de volver a subir pero sin lograrlo por lo que continúa bajando nuevamente. Es durante esta fase donde se comienza a ver el «volumen de parada», este volumen es un reflejo de la intervención de las ballenas que están entrando al mercado y también es una señal del comienzo de la fase de acumulación.

Durante esta fase se da también el Selling Climax (SC) o climax de ventas, como su nombre lo indica es un punto de alta volatilidad debido a una intensa actividad de venta. En este nivel se establece la zona de soporte del esquema de acumulación.

A continuación, se da una reacción alcista hasta el punto llamado Automatic Rally (AR) en donde se comienza a marcar la zona de resistencia del esquema de acumulación. A esta zona también se le llama Creek (arroyo).

Nuevamente el precio cae buscando hacer una segunda prueba en la zona de soporte, esto es lo que se conoce como Secondary Test (ST) y es aquí donde se prueba si realmente la tendencia bajista ha terminado. En este punto se observa menos volumen y volatilidad, y es donde termina la fase A.

Fase B: en esta fase se manifiesta la causa definida en la segunda ley de Wyckoff, es aquí donde se da la consolidación del rango y se prueban los niveles de resistencia y soporte. Se observa el testeo a la zona de resistencia con lo que se conoce como Upthrust Action (UA) o acción de empuje al alza, un rompimiento temporal de la resistencia para luego reingresar al rango y también pueden darse uno o varios ST para probar la zona de soporte.

Fase C: es una fase de pruebas donde se continúa testeando el rango de consolidación, aquí es donde se observa el Spring con el cual la ballena busca asegurarse que ya no queda liquidez en el mercado porque todos los que estaban dispuestos a vender lo han hecho. El Spring se manifiesta como un rompimiento de la zona de soporte haciendo un mínimo más bajo para luego volver a la zona de consolidación y con esto marcar el comienzo de la tendencia alcista.

En algunos casos puede ocurrir que no se produzca un Spring en esta fase sino otra prueba al nivel de soporte sin formar un bajo más bajo. También puede observarse un test o prueba al Spring antes de comenzar a subir nuevamente.

Aunque no es común, también puede ocurrir un Spring modificado, donde no necesariamente el movimiento se dé de forma rápida (como una punta), sino que mas bien la caída se mantenga por un tiempo. Esto puede observarse en la gráfica de BTC mostrada a continuación:

Fase D: se comienza a observar una tendencia alcista dentro de la zona de consolidación, representa una transición entre la causa y el efecto. En esta fase puede reflejarse un aumento del volumen y la volatilidad, se forman Last Points of Support (LPS) o los últimos puntos de soporte como mínimos más altos y se observan Sign of Strength (SOS) o las señales de fortaleza también conocidas como Jump Across the Creek (JAC) o salto del arroyo donde la zona de resistencia se convierte en un nuevo nivel de soporte.

En esta fase es posible que se produzca más de un LPS dentro de la zona de consolidación. También puede observarse un Back Up/Back Up to the Edge of the Creek (BU/BUEC) o regreso al arroyo, que se trata de una última gran reacción sobre la parte superior de la zona de consolidación antes de comenzar la tendencia alcista.

Fase E: es la última etapa del esquema de acumulación, donde ya se ha roto el rango y ha comenzado la tendencia alcista.

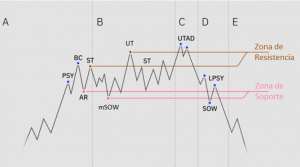

Esquema de Distribución

Es donde las ballenas comienzan a cerrar sus posiciones y tomar ganancias, distribuyendo sus activos que pasan de las manos fuertes a las débiles.

Fase A: la tendencia alcista que trae el precio comienza a debilitarse debido a la disminución de la demanda, para dar paso a una etapa de consolidación. Aparece un primer nivel de resistencia como un intento fallido de detener el movimiento alcista que trae el precio, este punto se conoce como Preliminary Supply (PS) o resistencia preliminar.

A continuación, una intensa actividad de compra, usualmente causada por manos débiles inexpertas, marca el Buying Climax (BC) o climax de compras y se comienza a definir la zona de resistencia del rango de consolidación. Seguidamente se presenta la Automatic Reaction (AR) o reacción bajista, que marca el nivel de soporte del rango, este nivel también es conocido como ICE.

Por último, el precio busca probar el nivel de resistencia previo haciendo un máximo más bajo, lo que se conoce como Secondary Test (ST) o prueba al nivel de demanda. Aquí culmina la fase A e inicia la fase B.

Fase B: al igual que en el esquema de acumulación, esta fase marca la causa que originará el efecto posterior a la culminación del rango de consolidación. Se prueban los niveles de soporte y resistencia mediante dos movimientos relevantes conocidos como Upthrust (UT) o rompimiento temporal del nivel de resistencia para probar el nivel máximo formado por el BC; y Minor Sign Of Weakness (mSOW) o señal menor de debilidad que rompe temporalmente el nivel de soporte marcado por el AR, sin tener la fuerza suficiente para continuar el movimiento por lo que vuelve a entrar en el rango haciendo varios intentos de prueba arriba y abajo, marcando los límites del rango de consolidación.

Fase C: de igual modo que en el esquema de acumulación, la fase C es de pruebas. Se hace presente una sacudida alcista para probar los niveles de resistencia rompiendo los niveles máximos alcanzados en las fases anteriores. Este punto se conoce como Upthrust After Distribution (UTAD) o empuje hacia arriba después de la distribución, es el equivalente al Spring del esquema de acumulación, va acompañado de un aumento en el volumen.

En algunos casos se puede observar un movimiento posterior de prueba al UTAD, como también puede suceder que el único máximo del rango de consolidación sea el realizado en la fase B.

Fase D: comienza una tendencia bajista dentro de la zona de consolidación, se puede observar uno o más Last Point of Supply (LPSY) o último nivel de demanda, niveles de máximos más bajos en la mitad del rango. También se produce el Sign of Weakness (SOW) o signo de debilidad que rompe la zona de soporte generalmente a un nivel más bajo que el alcanzado en la fase B.

Fase E: el precio ha dejado la zona de distribución debido al aumento de la oferta y comienza a marcarse una tendencia bajista.

La caída del precio que rompe el soporte del rango también es conocida como deslizamiento del hielo, observándose un aumento en el volumen en este punto. También puede darse un regreso a esta zona (con menos volumen) para luego continuar la tendencia bajista. Luego de estos dos movimientos puede decirse que el esquema de distribución ha terminado.

Conclusión

El método de Wyckoff permite observar la acción del precio y el volumen para poder identificar los movimientos que realizan las manos fuertes.

El mercado se mueve siempre por fases que se repiten a lo largo del tiempo, cada una tiene determinadas características que permiten identificarlas y de esta manera poder actuar en consecuencia. Hay que tener en cuenta que no siempre las fases se repiten y manifiestan de la misma forma.

La aplicación de este método permite reconocer los próximos movimientos del precio, entender las diferentes etapas dentro de cada ciclo y utilizar toda esta información para realizar operaciones en el mercado con alta probabilidad de generar ganancias.

Etiqueta:Fase de Acumulación, Fase de Distribución, Wyckoff

9 Comentarios

Excelente artículo Edimar, muchas Gracias.

Gracias Edi felicidades

Excelente articulo, muchas gracias Edimar, si es posible agregar ejemplos tomados directamente de gráficas reales y recomendar en que temporalidades son las mejores para analizar los fractales, seria genial.

Una pregunta ¿la palabra Spring es el termino correcto? Spring = Primavera, Sprint = Carrera corta (Directa sin vueltas)

Hola Hans!

Te dejo por aquí dos videos donde Dru muestra el Wyckoff que hizo BTC el año pasado, te sirven para el ejemplo https://www.youtube.com/watch?v=u33gehZOlMg&t=4226s y https://www.youtube.com/watch?v=ldmXLtmLmHw además un video de este año donde se analiza el posible Wyckoff https://www.youtube.com/watch?v=mQSPHTCcZNI&t=6619s

Los fractales se pueden dar en cualquier temporalidad, y por supuesto mientras mayor es la temporalidad mas fuerte es y mas influencia tiene el movimiento o patrón que se forme, no es lo mismo ver un Wyckoff en 5 minutos que verlo en mensual 🙂

Con respecto al término Spring, si es el correcto. Además de traducirse como primavera también tiene entre sus significados «resorte» o «elástico» que sería la connotación usada en este caso.

Gracias por leer y comentar ✌🏼

Maravilla Edimar, tremendo equipo, buen trabajo 🙂 inmediatamentente me meto a disfrutar de los videos compartidos. 🙂

Muy buen resumen para entenderlo facilmente Edimar, muchas gracias!!

Este artículo y los videos de dru sobre el tema y lo tienes todo, gracias

Excelente!!!!! Gracias!!!! por esta biblioteca de conocimiento!!!!

Gracias Edimar, como siempre compartiendo tus conocimiento. GRACIAS Y TE FELICITO.